- Ипотечное кредитование

- За что платят при оформлении ипотеки?

- Виды ипотеки и условия получения

- Ипотека на покупку квартиры в новостройке

- Лучшая ипотека на новостройки

- Ипотечное кредитование на вторичном рынке

- Лучшая ипотека на покупку «вторички»

- Военная ипотека

- Ипотека молодым

- Страхование

- Документы для подачи заявки

- Для физических лиц

- Для индивидуального предпринимателя

- Пакет документов для проверки жилья

- Порядок оформления

- Погашение и расчет с помощью кредитного калькулятора

Ипотечный кредит — один из наиболее популярных способов обзавестись собственным

жильем. Платить за квартиру, имея перспективу получить ее в собственность, удобно. Особенно если вы имеете надежный и

постоянный источник дохода. Услуги жилищного кредитования предлагают многие банки. Ипотечные кредиты, между тем, имеют

некоторые особенности. Мы расскажем вам, как оформить сделку правильно и наиболее выгодно.

Ипотечное

кредитование

Под термином «ипотека» понимается программа покупки недвижимого имущества при условии, что оно становится предметом залога. Держателем обеспечения обычно признается финансовая организация, выдавшая ссуду. Если средства не будут полностью возвращены в указанное время, залоговое имущество переходит в собственность держателя. Ссуда погашена полностью? Обременение снимается, и помещение становится собственностью заемщика. Условия получения ипотеки на приобретение квартиры могут быть разнообразными. Это зависит от множества условий. Для первоначального сравнения предложений можно использовать кредитный калькулятор.

Обратите внимание! Оформить ипотечную ссуду на третье лицо нельзя. Если вы захотели купить

жилье брату или дочери, их необходимо включить в договор на правах созаемщиков. Для этого необходимо получить

разрешение банка. Однако оформитель становится собственником помещения в обязательном порядке.

Не вполне верно будет говорить о том, что ипотечные займы банков можно оформлять только на приобретение квартиры. По такой же схеме можно купить коммерческую недвижимость, дом, гараж или нежилое помещение. Отличительной особенностью является тот факт, что приобретаемый объект становится предметом залога. Ипотечный кредит имеет несколько очевидных преимуществ:

- Вы приобретаете жильё прямо сейчас, а не копите на него всю жизнь.

- Удобный график погашения позволяет правильно и без «сюрпризов» спланировать семейный бюджет.

- При определенных условиях клиент может воспользоваться льготными программами кредитования.

- Поскольку ссуда выдается под приобретаемое жильё, нет нужды искать дополнительный залог.

- Долгий срок погашения позволяет воспользоваться программой даже семьям с небольшим достатком.

Обратите внимание! Условия ипотечного кредита в 2017 году позволяют учитывать не только

официальную зарплату. Подтверждением финансовой состоятельности могут стать акции, депозиты, доходы от сдачи имущества

в наем и другие источники поступления средств.

За что платят при оформлении

ипотеки?

Многих людей, подумывающих о взятии ипотечного кредита, отпугивает не столько высокая процентная ставка, сколько мифы о разнообразных рисках и огромных платежах. За что же в действительности должен будет заплатить заемщик? Перечень не так уж и велик:

- комиссионная плата за оформление ссуды (применяется не всеми банковскими организациями);

- проценты по займу;

- стоимость страховки;

- услуги нотариуса (разово);

- стоимость оценки объекта (разово);

- коммунальные платежи;

- комиссионные платежи (взимаются некоторыми банками при внесении суммы).

Это основные суммы, которые потребуется вносить за ипотечные кредиты. Процентные ставки при этом могут быть самыми разнообразными. При выборе финансового учреждения и программы кредитования обращайте внимание и на другие факторы.

Важно! Ипотека — ссуда крупная и долгосрочная. Разница всего в 0,5% может существенно повлиять

на общий размер переплаты и сумму ежемесячного платежа.

Виды ипотеки и условия

получения

Чем больше спрос, тем больше предложений. В связи с тем, что популярность такого кредитования неуклонно растет, банки предлагают все новые и новые программы. Выдачей таких займов занимаются, в основном, коммерческие банки. Главная цель таких учреждений заключается в получении прибыли. В общем случае кредитование физических лиц можно разделить на 2 большие группы:

- ипотечная ссуда на жилье в новостройках;

- покупка помещений на вторичном рынке.

Существуют также различные льготные программы, о которых будет сказано ниже.

Ипотека на покупку квартиры в

новостройке

Денежный заем для выкупа жилья во вновь строящемся доме можно получить по программе сотрудничества застройщика с конкретным банком. Подавляющее большинство строительных компаний имеют соглашение с одной или несколькими финансовыми организациями. Некоторые банки предлагают купить квартиру в ипотеку в Новосибирске в новостройке без первоначального взноса. На нашем сайте вы можете найти информацию о том, каким банком аккредитован, выбранный вами

жилой комплекс

Москвы. Вы еще не определились? Наши специалисты помогут выбрать наиболее выгодные предложения.

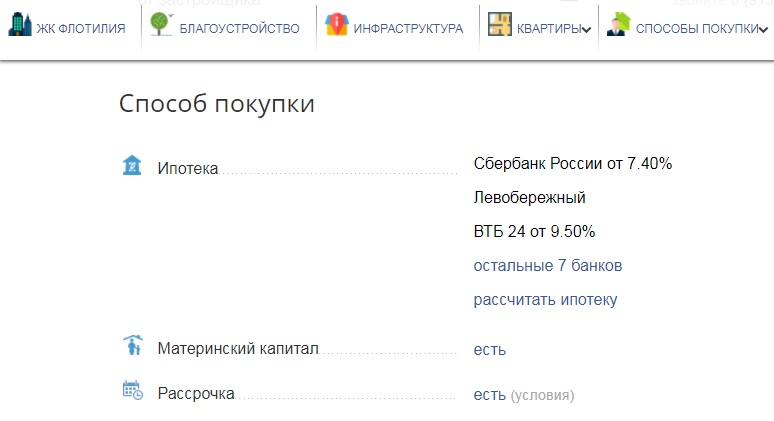

рис. Блок «Способ

покупки» в карточке жилого комплекса и

новостройки

Мы поможем вам снизить процентную ставку по займу. При обращении за бесплатной консультацией вы можете получить существенную скидку, до 2% от стандартной стоимости ипотеки. Размер снижения процентной ставки будет зависеть от выбранного вами банка. Даже незначительная преференция в этом вопросе обернется экономией десятков, а иногда и сотен тысяч рублей. Финансовые учреждения, работающие в сегменте вновь возведенных объектов, постоянно расширяют круг своих партнеров. К примеру, у Сбербанка имеется около 105 аккредитованных новостроек, а «ВТБ 24» сотрудничает с 110 объектами строительства. Основная часть кредитных организаций имеет всего 5–10 проверенных партнера, и сотрудничает только с ними.

Лучшая ипотека на новостройки

| Банк | Ставка от | Название |

|---|---|---|

| Россельхозбанк | 6,75% | Предложения от застройщиков |

| Сбербанк России | 7,4% | Акция на новостройки |

| ДельтаКредит | 8,75% | Ипотека на квартиру на вторичном рынке или долю от 8,75% |

Ипотечное кредитование на вторичном

рынке

Получить ссуду на готовое жилье гораздо проще.Ипотека на покупку квартиры на вторичном рынке имеет

как минимум одно большое преимущество. В приобретенную квартиру можно тут же

переехать.Особенно это актуально для тех семей, что вынуждены жить на арендованной площади. Кроме того, покупатель имеет возможность выбрать именно такие условия ипотечного кредита, которые будут наиболее удобны. Дополнительными преимуществами оформления ипотечной ссуды на «вторичку» являются:

- Отсутствие риска попасть на «долгострой». Жилье уже давно построено и готово к эксплуатации.

- Нет риска повреждения жилья вследствие усадки дома или ошибки строителей.

- Наличие развитой инфраструктуры.

Выбор предложений велик. Например, банк «РосЕвроБанк» предлагает оформить заем на срок до 20 лет. При этом ставки по ипотечным кредитам в зависимости от дополнительных условий могут варьироваться от 8,25 до 9,75% годовых. Если клиент отказывается от какого-либо вида страхования, предложенного банком, ставка может быть увеличена на 1%. При внесении 40% стоимости жилья кредитор не станет требовать официального подтверждения доходов. Если таких денег нет, можно внести минимальный авансовый платеж в размере 10% стоимости помещения.

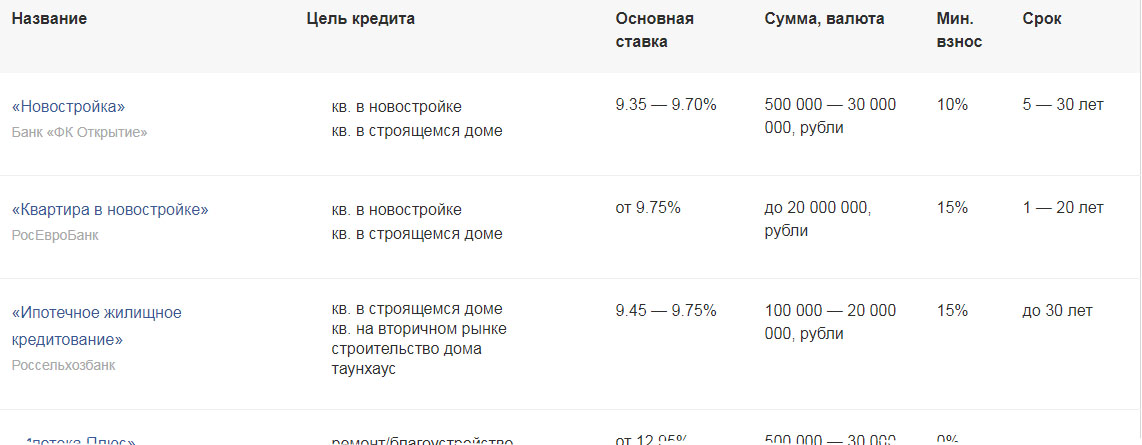

рис. Подбор ипотеки в

разделе Банки->Ипотека

Подсказка! У нас на сайте можно подобрать выгодную ипотеку.

Лучшая ипотека на покупку «вторички»

| Банк | Ставка от | Название |

|---|---|---|

| Россельхозбанк | 6,75% | Предложения от застройщиков |

| РосЕвроБанк | 8,25% | Квартира на вторичном рынке |

| ДельтаКредит | 8,75% | Ипотека на квартиру на вторичном рынке или долю от 8,75% |

Военная

ипотека

Особые условия для оформления ипотечного займа существуют для военнослужащих. Закон, облегчающий жилищные условия армейцев, был принят в 2004 году (ФЗ No117 от 20.04.04). Условия военной ипотеки согласно этому документу просты и понятны. Отслужив в рядах вооруженных сил России некоторое время, армеец имеет право написать рапорт и начать накопление средств на свое жилье. Военнослужащий становится участником государственной накопительно-ипотечной системы. Спустя 3 года после начала участия в программе, он может воспользоваться средствами для оплаты первого взноса. При этом армейцу не придется пользоваться кредитными средствами. Выплата будет производиться из государственного бюджета страны. Управляет программой ипотечного кредитования для военнослужащих особое подведомство Минобороны РФ — ФГКУ «Росвоенипотека».

Сумма выплат участникам программы меняется ежегодно. В 2017 году показатель ежемесячных выплат составляет 245

880

рублей.Программу военной ипотеки в новостройках Новосибирска поддерживают разные кредитно-финансовые организации. Среди них Сбербанк, «СвязьБанк», «Петрокоммерц», «Газпромбанк», «Зенит», «ВТБ 24», «Россельхозбанк» и другие.

Ипотека

молодым

Особенное значение наличие собственного жилья имеет для вновь созданной семьи. Поэтому многие банки предлагают спецпрограммы. Проценты по ипотечным кредитам максимально снижаются, а размер начального взноса составляет не более 10%. Существует некоторый перечень условий, которому необходимо соответствовать:

- официальная регистрация отношений;

- возраст обоих супругов от 21 до 35 лет;

- наличие гражданства;

- официальное трудоустройство в соответствии с законодательными нормами;

- безупречная кредитная история.

Если новая ячейка общества не имеет никакого жилья или признана нуждающейся в расширении условий проживания, необходимо как можно быстрее стать в очередь на получение жилплощади. В этом случае есть возможность поучаствовать в государственной программе субсидирования. Основой предложения «Молодая семья и социальная ипотека» является возможность оформить льготную ссуду. Чтобы воспользоваться программой, кроме вышеперечисленных условий придется выполнить еще два:

- своевременно уведомить органы местного самоуправления о том, что в вашей семье нарушены жилищные нормы и на одного

человека приходится менее 11 м2; - доказать банку и государству, что ваш ежемесячный доход позволит погашать заем своевременно.

На программе «Молодой семье – доступное жилье» семьи без детей смогут сэкономить до 35% от стоимости квартиры. Тем, кто уже успел обзавестись наследниками, повезло еще больше. Им государство оплатит до 40% цены квартиры.

Важно! Размер доплаты от государства будет зависеть от количества детей, а также средней

стоимости жилья в регионе.

Дотацию на покупку жилья молодым выделяет Федеральный бюджет. Это значит, что потратить средства можно по-разному:

- Покупка жилья в новостройке или «вторичке».

- Возведение собственного дома.

- Внесение паевого взноса в жилищный кооператив.

- Оплату начального взноса по ипотеке, оформленной до того, как семья была принята в программу.

Обратите внимание! Воспользоваться льготным кредитованием может не только полная семья, но и

любой из родителей, воспитывающий ребенка самостоятельно.

Страхование

Одним из условий оформления ипотечного займа является непременное страхование жилья, приобретаемого в собственность. Сколько стоит страхование ипотеки и можно ли от нее отказаться?

Заемщик обязан застраховать залог в соответствии с требованиями законодательства. Некоторые банки позволяют

отказаться от этой услуги, однако процентная ставка при этом значительно возрастает. Ипотечные займы выдаются на длительный срок. До момента окончательного расчета может произойти многое. Пожар, затопление, внезапные взрывы газа, разрушение дома вследствие стихийных бедствий или ошибок строителей — это лишь малый перечень того, что может произойти с жильем. Можно сказать, что страхование в этом случае является скорее преимуществом, нежели недостатком. При возникновении любой ситуации, прописанной в договоре страхования, заемщику не придется искать дополнительные средства для устранения последствий. Чаще всего стоимость страхования при ипотеке не превышает 1,5% от общего размера ссуды. Все зависит от состояния объекта и вероятности наступления страхового случая. Выгодоприобретателем в этом случае выступает страховая организация, то есть все страховые взносы клиента предназначаются именно ей. Большинство финансово-кредитных учреждений предлагают клиентам оформить дополнительное страхование. Это могут быть риски, связанные со смертью заемщика или ухудшением его здоровья. Также могут поступать предложения о страховании титула — потери права собственности в результате мошенничества третьих лиц.

Ипотечные займы выдаются на длительный срок. До момента окончательного расчета может произойти многое. Пожар, затопление, внезапные взрывы газа, разрушение дома вследствие стихийных бедствий или ошибок строителей — это лишь малый перечень того, что может произойти с жильем. Можно сказать, что страхование в этом случае является скорее преимуществом, нежели недостатком. При возникновении любой ситуации, прописанной в договоре страхования, заемщику не придется искать дополнительные средства для устранения последствий. Чаще всего стоимость страхования при ипотеке не превышает 1,5% от общего размера ссуды. Все зависит от состояния объекта и вероятности наступления страхового случая. Выгодоприобретателем в этом случае выступает страховая организация, то есть все страховые взносы клиента предназначаются именно ей. Большинство финансово-кредитных учреждений предлагают клиентам оформить дополнительное страхование. Это могут быть риски, связанные со смертью заемщика или ухудшением его здоровья. Также могут поступать предложения о страховании титула — потери права собственности в результате мошенничества третьих лиц.

Помните! Страхование жизни и здоровья при ипотеке не является обязательным и не может

являться основанием для отказа в выдаче ссуды.

На практике отказ от предложения обезопасить свою жизнь и здоровье может привести к увеличению процентной ставки.

к содержанию ↑

Документы для подачи

заявки

Чтобы начать процесс оформления, необходимо запастись нужным пакетом документов. Для разных категорий граждан перечень будет немного отличаться.

Для физических

лиц

Прежде всего следует запастись бумагами, удостоверяющими личность. К ним относятся:

- гражданский паспорт;

- пенсионное удостоверение;

- загранпаспорт;

- военный билет;

- удостоверение на право управления автомобилем;

- СНИЛС.

Первый документ потребуется обязательно, а второй можно выбрать из представленного списка. Дополнительно понадобятся:

- ИНН;

- свидетельство о регистрации или расторжении брака;

- документы об образовании;

- свидетельства о рождении всех детей (родных, усыновленных или взятых под опеку).

В перечень обязательных попадают также и документы, удостоверяющие финансовую состоятельность заемщика. Среди них такие:

В перечень обязательных попадают также и документы, удостоверяющие финансовую состоятельность заемщика. Среди них такие:

- Ксерокопия трудового контракта.

- Заверенная руководителем предприятия ксерокопия трудовой книжки.

- Налоговая форма 2-НДФЛ или документ по форме банка.

- Декларация 3-НДФЛ в тех случаях, когда человек получал доход, не имеющий отношения к зарплате.

- Бумаги, свидетельствующие о наличии у претендента вкладов или других счетов в банках России.

- Документы (копии) на право владения акциями или другими ценными бумагами, если таковые имеются.

Каждое кредитное учреждение имеет свой перечень документов, достаточных для оформления ипотечного займа. В отдельных случаях могут потребоваться дополнительные бумаги:

- Характеристика с последнего места трудоустройства.

- Выписки из психоневрологического или наркологического диспансера.

- Выписка по форме No9 о регистрации места жительства.

- Копии пенсионных документов родственников-пенсионеров, проживающих совместно с заемщиком. Справка о размере их

пенсии. - Выписка из единого расчетного центра об отсутствии непогашенных задолженностей за коммунальные услуги.

- Ксерокопии паспортов всех родственников, зарегистрированных с заемщиком на одной жилплощади.

Для индивидуального

предпринимателя

В этом случае для получения займа потребуется еще больше документов. Ведь доказывать надежность и платежеспособность придется самостоятельно. Дополнительный список выглядит так:

- Прошлогодняя декларация по единому налогу для лиц, работающих на «упрощенке».

- Декларация за 2 предшествующих года, если налог выплачивался по вмененному доходу.

- Форма 3-НДФЛ тем, кто работает на общей системе обложения налогом.

- ИНН.

- ОГРН.

- Выписка из ЕГРИП.

- Ксерокопия лицензии, если ведется деятельность, обязательная к лицензированию.

Пакет документов для проверки

жилья

Поскольку предметом залога является приобретаемое жильё, его также следует тщательно проверить. Кредитная организация обязана убедиться в том, что залог ликвидный и юридически чист. Большую часть документов обязан приготовить продавец, но заемщик все равно обязан контролировать процесс.

Для проверки жилья понадобятся:

Для проверки жилья понадобятся:

- гражданский паспорт продавца (или правильно оформленная доверенность и гражданский паспорт его представителя);

- справка из Росреестра или документ о праве собственности;

- комплект правоустанавливающих документов (справки, акты, договоры, свидетельства и т. д.);

- техдокументация на помещение (технический и кадастровый паспорт, узаконенное разрешение на перепланировку,

экспликация и др.); - письменное согласие всех зарегистрированных родственников;

- заверенное нотариусом согласие супруга/супруги;

- справка из жилищной конторы с поименным указанием всех прописанных;

- акт оценки жилища;

- выписка из Росреестра об отсутствии обременения на жилье.

Важно! Если объектом ипотечного кредитования становится жильё, в котором прописаны

несовершеннолетние, потребуется согласие органов опеки и попечительства.

Порядок

оформления

Может показаться, что оформить ипотечный кредит сложно. Для тех, кто никогда не сталкивался с получением такой ссуды алгоритм действий может показаться несколько запутанным. На самом деле все не так уж сложно:

- Заемщик выбирает наиболее подходящий банк, подбирает ипотечный продукт и оставляет заявку.

- При получении одобрения заемщик ищет приемлемое жилье.

- Если продавец жилья готов ждать, подписывается предварительный договор купли-продажи. Осуществляется внесение

залога, и оформляется расписка. - В банк подается полный перечень документов для рассмотрения юридической чистоты сделки.

- После завершения проверки подписывается договор купли-продажи. Деньги закладывается в ячейку банка и ни одна из

сторон не имеет к ним доступа. - Договор проходит оформление в Регистрационной палате или МФЦ.

- Новый собственник получает справку из Росреестра о том, что он является владельцем жилья.

- Стороны предоставляют в банк договор и вышеуказанную справку.

- Продавец жилья получает деньги из ячейки, а новый владелец подписывает ипотечный договор.

Погашение и расчет с помощью кредитного

калькулятора

Итак, договор подписан и наступает время погашения ипотечного кредита. Как много и как долго вы станете платить будет зависеть от того, какая схема расчета была выбрана при оформлении ссуды. Виды платежей по ипотеке бывают дифференцированными и аннуитетными. В первом случае сумма ссуда разбивается на равные части по числу месяцев, а проценты пересчитываются всякий раз после выплаты очередного взноса. Банкам это не выгодно, поэтому большинство финучреждений предлагает клиентам именно второй, аннуитетный способ внесения платежей. В этом случае легко рассчитать ипотечный кредит при помощи обычного калькулятора. Банк вычисляет % сразу за весь период пользования деньгами, а затем делит их на число месяцев кредита. Так же поступают и с основной суммой займа. Обе цифры складывают и получается что на протяжении всего периода пользования деньгами вы станете вносить одинаковые платежи. Рассчитать ипотечный кредит при аннуитетных платежах можно по такой формуле: ЕП = СУМ х ((А х (1+А)м) / ((1+А)м-1)), где:

- ЕП — ежемесячный платеж;

- СУМ — сумма кредита;

- А — % ставка, разделенная на 12 месяцев;

- м — число месяцев кредитования.

Для расчета удобно использовать калькулятор ипотечного кредита. Достаточно просто ввести данные и получить готовый расчет.

С одной стороны, аннуитетные платежи очень удобны. Вы можете разумнее планировать семейный бюджет, ведь нагрузка на него будет постоянной. С другой стороны, соотношение частей суммы тела займа и процентов в каждом месяце получаются неодинаковыми. При такой системе расчетов вам придется сначала погасить проценты по кредиту, в то время как величина основной части долга будет уменьшаться незначительно. Принято считать, что ссуду с аннуитетными взносами невыгодно выплачивать досрочно. Это не совсем так. Многие банки предоставляют возможность частичного преждевременного погашения. Это значит, что вам разрешается вносить любую посильную сумму сверх обязательного платежа. Она будет засчитываться в счет погашения основного займа. Таким образом тело кредита уменьшится, и вы сумеете сэкономить на погашении. Аннуитетная система погашения ссуды не идеальна. Равно как и дифференцированная, она имеет и достоинства, и недостатки. Но это не самое главное. Ипотечный кредит — процедура сложная и ответственная. Основное внимание тут следует уделить поиску наиболее выгодной ипотечной программе и возможности возвратить заем досрочно.

С одной стороны, аннуитетные платежи очень удобны. Вы можете разумнее планировать семейный бюджет, ведь нагрузка на него будет постоянной. С другой стороны, соотношение частей суммы тела займа и процентов в каждом месяце получаются неодинаковыми. При такой системе расчетов вам придется сначала погасить проценты по кредиту, в то время как величина основной части долга будет уменьшаться незначительно. Принято считать, что ссуду с аннуитетными взносами невыгодно выплачивать досрочно. Это не совсем так. Многие банки предоставляют возможность частичного преждевременного погашения. Это значит, что вам разрешается вносить любую посильную сумму сверх обязательного платежа. Она будет засчитываться в счет погашения основного займа. Таким образом тело кредита уменьшится, и вы сумеете сэкономить на погашении. Аннуитетная система погашения ссуды не идеальна. Равно как и дифференцированная, она имеет и достоинства, и недостатки. Но это не самое главное. Ипотечный кредит — процедура сложная и ответственная. Основное внимание тут следует уделить поиску наиболее выгодной ипотечной программе и возможности возвратить заем досрочно.

Как оформить ипотечный кредит

(видео)

Мы сделали подборку видео об ипотеке, которая позволит Вам узнать еще больше деталей и нюансов.